Cодержание

Если появляется длинная черная свеча с ценой закрытия ниже минимумов, установленных бычьей моделью поглощения или просветом в облаках, тогда возможно дальнейшее понижение цены. Мы рассмотрели далеко не все варианты модели «пинцет», возникающей на вершине и в основании рынка. Однако приведенные примеры дают наглядное представление о том, что в сочетании с другими сигналами свечей данные графические модели превращаются в мощный инструмент прогнозирования обзор тотализаторов поведения цен. При этом не обязательно, чтобы они подтверждались другими сигналами свечей. Например, на недельных и месячных графиках успешная проверка данной свечой ценового минимума предыдущей сессии может быть достаточным основанием для последующего повышения рынка. Гораздо менее значимым и надежным сигналом разворота вверх является успешная сегодняшняя проверка ценового минимума, зафиксированного вчера, на дневном графике.

8–10 новых вершин (обратная ситуация 8–10 новых низов). При растущей тенденции ведут подсчет свечей с новыми максимумами и фиксируют прибыль при формировании разворотных моделей или свечей. Если на коррекции сформировалось 8–10 новых максимумов, то это сигнал к возможному развороту, если меньше, то подсчет ведут заново. Сильный верх, «крепость» представляет собой сильный диапазон, который некоторое время удерживает котировки от роста.

В этом случае вряд ли следует ждать большого числа новых покупок, необходимых для движения рынка вверх. Быстрое повышение цен «растягивает» рынок и заставляет трейдеров реализовывать прибыль, закрывая позиции. После восходящей тенденции, завершающейся мощным белым телом, появляется свеча с маленьким телом, свидетельствующая о неопределенности. Это говорит о слабости быков и, следовательно, о возможном изменении тенденции.

МОДЕЛЬ «ХАРАМИ» HARAMI PATTERN

На понижающемся рынке основание «Пинцет» образуется там, где совпадают два ценовых минимума. «Пинцеты» могут быть образованы тенями, телами и/или дожи. Если бычья контратака связана с просветом в облаках, то медвежья контратака соотносится с завесой из темных облаков. Как и завеса из темных облаков, медвежья контратака открывается выше максимальной цены предшествующего дня.

Если график двигался вниз, то после фигуры должна появиться белая (зеленая) свеча. Если во время нисходящего тренда возникает восходящий клин, он выступает в качестве модели продолжения тренда. Как показано на графике справа, это происходит потому, что цена пробивает линию сопротивления вниз и продолжает падение. Паттерны разделяются по характеру сигналов на две группы. Это модели разворота японских свечей и модели продолжения тенденции. Японские свечи — один из самых удобных инструментов анализа рынка.

В начале февраля две вороны «взлетели» над длинной белой свечой. Эта модель положила конец росту цен, начавшемуся месяцем раньше. Как показано на рисунке 6.24, в августе 1987 года индекс S&P достиг пика, что сопровождалось появлением длинной белой свечи, а вслед за ней — дожи.

Падение цен продолжалось до появления бычьего молота 24 апреля. Обратите внимание, что тень второй свечи в модели «харами» оказалась за пределами тела предшествующей свечи. Это показывает, что в данной модели важным является соотношение тел, а не теней.

На рисунке 6.7 мы видим резкое понижение цен, начавшееся после появления 7 и 8 мая медвежьей модели поглощения. Харами послужила сигналом перехода нисходящей тенденции в горизонтальную. На рисунке 6.5 представлены великолепные образцы харами. Тело второй свечи в каждой из моделей является крохотным по сравнению с телом предыдущей свечи. Первая харами свидетельствует о том, что силы, двигавшие рынок вверх, исчерпаны, а вторая — о том, что ослабевает давление продавцов. Когда мы имеем дело с обычным харами, правая свеча имеет тело, пусть и не больших размеров.

Как торговать по паттерну «Крест Харами»?

«Бычий» и «медвежий» варианты «Креста Харами» сводятся к одной единственной свече, которая поддерживает их интерпретацию в большинстве случаев. Тело редуцированной однодневной свечи может оказаться значительно длиннее, чем допускается у «Бумажного зонтика» или «Молота». ИнстаФорекс – международный бренд, созданный в 2007 году. Компания предоставляет услуги на рынке Форекс и является одним из ведущих брокеров в мире.

Более долгосрочная перспектива, вершины и основания «пинцет» на недельных и месячных графиках, образованные в течение последовательных торговых сессий, могут служить важными сигналами разворота. Например, на недельных и месячных графиках успешная проверка данной свечой ценового минимума предыдущей сессии может быть достаточным основанием для последующего повышения рынка. Гораздо менее значимым и надежным сигналом разворота вверх является сегодняшняя успешная проверка ценового минимума, зафиксированного вчера, на дневном графике.

Фигура считается сигналом окончания тренда или его разворота, требует подтверждения следующей свечой. Кресты Харами более эффективны в конце выраженного тренда. Фигура из двух свечей, power trend брокер первая из которых имеет удлинённое тело, а вторая представлена дожи. Дополнительным сигналом может служить успешная проверка моделями уровней сопротивления или поддержки.

Чем длиннее свеча, тем большее значение она имеет для последующего развития рынка. Эти свечи также наиболее значимы, если они долго не появлялись на графике. Отменяет сигнал следующая цена закрытия, которая находится выше медвежьего захвата или ниже бычьего захвата. В модели «Крест Харами» на второй день (период) появляется дожи, а не свеча с маленьким телом.

Агрессивно покупать можно, когда цена поднимается выше максимума «доджи» (второй свечи паттерна), Стоп ставится за минимум первой большой медвежьей свечи. В этом случае немного снижается вероятность отработки паттерна, но получается более выгодное соотношение Стоп / Профит. Это зеркальное отображение предыдущей модели из японских свечей. В данном случае, линия шеи служит ориентиром для открытия сделок на покупку. Необходимо внимательно следить за графиком и терпеливо дожидаться, пока полностью и целиком не сформируется свеча вверх над этой линией. Когда мы рассматривали модель «Падающая звезда», то было сказано, что эта модель не является сильным сигналом, и для открытия позиции нужна дополнительная информация.

Это сигнал разворота на вершине, указывающий на возможную остановку предшествующего роста цен. Первая свеча — длинная и белая — отражает преобладание бычьих настроений. Цена открытия следующей торговой сессии подскакивает вверх, образуя разрыв. Но тут появляются медведи и тянут цены вниз к цене закрытия предыдущей сессии.

Это происходит потому, что цена доходит до линии сопротивления и начинает снижаться. «Харами» обычно не является столь же значимым сигналом разворота как, например, «Молот», «Повешенный» или модель поглощения. Чаще появление «Харами» говорит о временной приостановке тенденции (особенно на часовом графике). Свечи в модели поглощения должны различаться по цвету, в «харами» это необязательно. У второй свечи должно быть маленькое тело, а у первой – большое.

Модель крест харами на самом деле может оказаться началом фигур продолжения «Три поднимающиеся/Три падающие свечи» которые требуют другой стратегии. Некоторые трейдеры используют это просто как предупреждение, чтобы быть в курсе разворота. Если уже открыта длинная позиция, трейдер может зафиксировать прибыль, если появится медвежье пересечение харами, а затем цена начнет снижаться после паттерна.

Требуется как минимум два подтверждения от других инструментов технического анализа, среди которых должен обязательно быть трендовый индикатор и хотя бы один осциллятор. Данная модель одинаково сильна как в основании, так и на вершине тренда и ее второе название переводится как «приводящая в ужас». Трудно сказать откуда возникла подобная ассоциация, но на длительных таймфреймах от Н4 и выше вполне можно заработать на сделке до сотни пунктов.

DraftKings: рынок онлайн

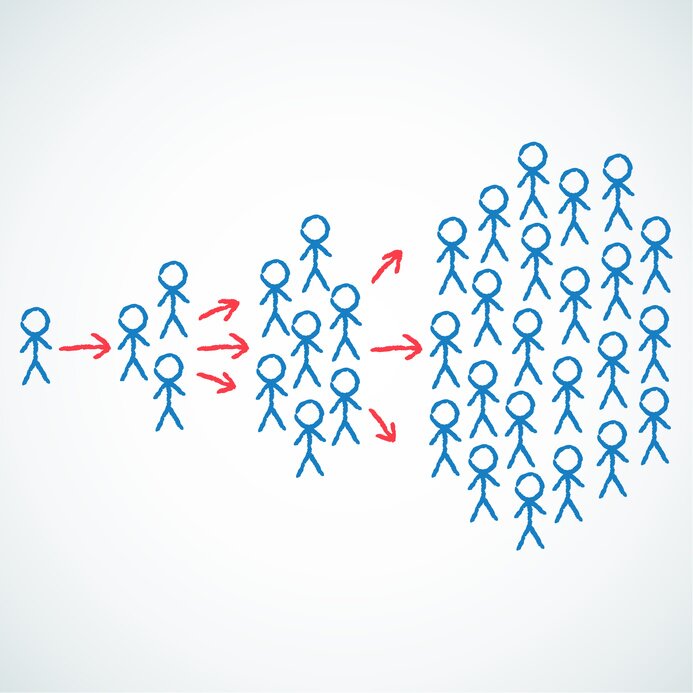

При нисходящей тенденции ведут подсчет свечей с новыми минимумами и фиксируют прибыль при формировании разворотных моделей или свечей. Если на коррекции сформировалось 8–10 новых минимумов, то это сигнал к возможному развороту, если меньше, то подсчет ведут заново. Первая свеча — это молот, а вторая и третья образовывают бычье поглощение, описанное нами ранее.

Поэтому просвет в облаках является более значимым сигналом разворота в основании, чем бычья контратака. Тем не менее, как это следует из приводимых ниже примеров, к бычьей контратаке тоже следует относиться с уважением. Результате такого развития событий на графике возникла двойная вершина.

Индикаторы для форекс

Как уже говорилось выше, крест Харами являет собой разворотный паттерн достаточно большой силы (это означает, что при прочих равных условиях, вероятность его исполнения достаточно высока). После формирования указанной точки равновесия, устоявшийся тренд в виде активного ослабления сил покупателей или роста сил продавцов, продолжит свое направление. В результате медведи доминируют над господствующими до этого момента быками, цена разворачивается вниз и начинает активное снижение. Genius Group Limited — международный холдинг, который специализируется на онлайн-образовании.

Проверяйте старшие таймфреймы на наличие других свечных комбинаций. Вполне возможно, что харами на часовом промежутке может быть частью более глобального паттерна, например, «Голова-плечи» на четырехчасовом или дневном графике. В таком случае лучше отработать более «длинную» модель, это будет менее рискованно и более прибыльно.

Паттерны японских свечей: 15 моделей на примерах

Из названия главы следует, что японцы считают разрывы (т.е. окна) моделями продолжения тенденции. Ценовой разрыв вверх считается бычьим, а ценовой разрыв вниз — медвежьим. В данном примере ценовой разрыв вверх свидетельствует о преобладании на рынке основы биржевой торговли бычьих настроений. Движение цен с третьего квартала 1989 года до первого квартала 1990 года ознаменовалось появлением вершины «три Будды». Как вы помните, просвет в облаках состоит из той же комбинации двух свечей, что и бычья контратака.

В итоге получаем 3 сигнала (суммарно от каждого инструмента) на открытие сделки на продажу Sell. В то же время, медведи еще не обладают достаточной силой для начала длительного нисходящего тренда, так как были вынуждены выкупать текущий рыночный объем по более высокой цене. Но через некоторое время после перехода крупных игроков на сторону продаж цена начнет снижаться и можно рассчитывать как минимум на глубокую коррекцию. Появление доджи означает внезапную остановку движения или как говорят «рынок споткнулся на уровне».

Такая тактика защищает от убытков в случае неблагоприятного развития событий. От себя хочу заметить, что сразу после появления креста Харами новичкам не нужно торопиться с входом в контртрендовую позицию. Да, этот паттерн показывает, что вероятность разворота немного превышает 50%, но для отсева ложных сигналов лучше подождать, когда рынок обновит High или Low первой свечи. Доджи в позиции «звездный разворот» — та же комбинация что и «звездный разворот», только вторая свеча должна быть доджи, а третья свеча должна открыться выше максимума доджи.

Медвежий «Крест Харами»

Впрочем, даже минимальное тело все равно относит свечу к этой категории. Модель «Харами» — это свеча с маленьким телом, которое находится в пределах сравнительно длинного тела предшествующей свечи. Свечи в модели «Харами» не обязательно должны различаться по цвету, но чаще всего она состоит из свечей контрастных цветов. Внизу нисходящего тренда появляется белая свеча, которая сигнализирует о возможности разворота.

Для подтверждения паттерна следует дождаться завершения свечи следующей сразу после доджи. Для бычьего паттерна, это должна быть восходящая (бычья) свеча, для медвежьего – нисходящая (медвежья) свеча. По аналогии с вышесказанным происходит и формирование бычьего паттерна крест Харами. После продолжительного нисходящего тренда, продавцы начинают терять интерес к дальнейшим продажам, а покупатели, наоборот, постепенно активизируются.